非課税株式投資比較

今年から「つみたてNISA」が始まります。

2014年から個人の資産形成を目的にNISAが始まりましたが、その後2016年にジュニアNISAが始まりました。2017年から個人型確定拠出年金iDeCo(イデコ)の拡充が図られました。

公的年金だけでは、老後の生活が不安なので、個人で資産形成をしてもらいたいという国の指導です。昔々、マル優という非課税預金制度がありましたが金利がゼロの時代は株式投資でお願いしますという話でしょうが、そこのリスクは自分で取ってねということです。

株価を上げたいというアベノミクスの方針ともあいますし…。

【比 較 表】

※iDeCoは公的年金加入という条件を満たしていれば15歳からも利用が可能

※iDeCoは60歳からのつみたてはできないが運用については10年の延長が可能

※ジュニアNISAは途中引出しは可能であるが過去の分配金・配当金の分まで課税される

NISAの口座数1100万件(11兆9000億円)、うち、60歳代は266万口座、70歳代は215万口座です。(金融庁調べ 29年9月末)

けっこうな人数がNISAの口座をもっており、年金世代が利用しているとも言えます。

NISAとつみたてNISAは併用できない

iDeCoはNISA、つみたてNISA、ジュニアNISAとは別の制度であり両立が可能

iDeCoは、その性格が個人年金積立であり、その人が60歳まで解約不能。

年間積立限度額は加入している公的年金制度により異なり以下のとおりとなります。

自営業者 年81.6万円

専業主婦 年27.6万円

厚生年金加入者で企業年金に加入していない人 年27.6万円

厚生年金加入者で企業年金加入者 年24万円

商品を何にするかがポイントですが、株式投資の本によると、1年間に3分の1ぐらい値下がりすることは結構あるとのことです。従って分散投資をすすめています。

一方、分散投資ができている投資信託は毎年の手数料が高いという問題点があるとのことです。

(図解 山崎元のお金に強くなる)

金融機関が何のために、NISAなどをすすめてくるのか合理的に考えましょう。

しかし、今のように老後不安のマスコミ報道ばかりでお金をもっている60歳、70歳の世代が貯蓄にはげむと、日本の景気はよくなりようがないですよね。

(気になること)

日本経済新聞の年初の今年の経済予測では、昨年と異なり多くの経済学者・評論家による「昨年と同様の良い年になるだろう」という言葉であふれていました。

私は、日本の土地も株もバブルの入り口だと思いますが、どこまで上がるか分かりません。バブルが崩壊するまでは、皆幸せですから。

バブルが崩壊して初めてバブルと断定できる。上げ相場の最中にバブルだと判断する基準はないそうです。

御用心、御用心・・・。

平成30年税制改正に思う

高所得者の反発心が始まるか?

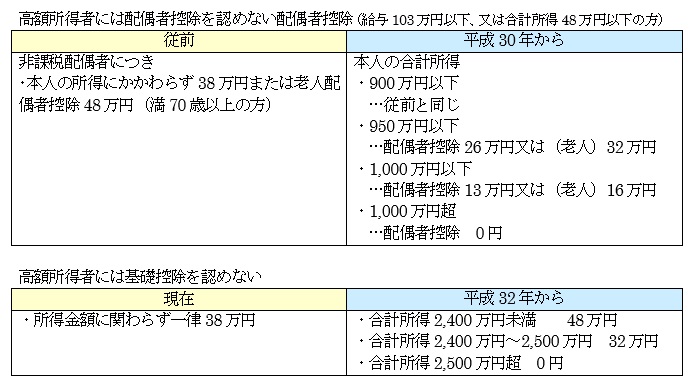

平成30年の税制改正をみて感じるのは、高所得者、特に給与水準の高い人に対する増税が、誰に気兼ねすることなく進められているということです。

税金はとりやすい所からとるというのがとる側(国)の原則です。

「とりやすい」とは

① 税金をとるコストが安い

② 税金をとられる痛みが少ない

③ 反発する人が少ない

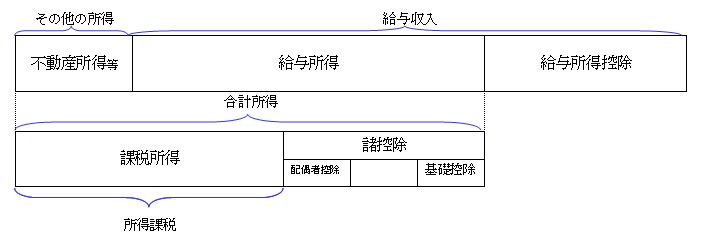

一番とりやすいのは、サラリーマンや会社役員などの給与所得者です。何せ会社が源泉徴収や年末調整をしてくれ、且つ、その資料を税務署や市町村役場に提出してくれます。この給与所得者の税金のとり方は原則次のようになっています。

課税所得に応じた累進課税で納税額が決まる

課税所得に応じた累進課税で納税額が決まる

(考え方)

サラリーマンで年1,000万円以上の給与をもらっている人は、男性が1891千人(6.6%)女性が192千人(0.9%)という国税庁の統計があります。

ただし、一年間を通じて勤務した給与所得者(4,869万人)ですので、いわゆる非正規従業員(1155万人)を含みます。

なお、一年を通じて勤務した人の人数は過去最高の人数です。ほとんどの人にとっては今回の税制改正は関係ない話ですので「とりやすい」税制改正でしょう。

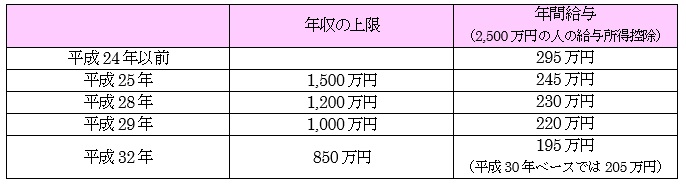

給与所得控除はサラリーマンの必要経費という意味合いですがこれを高級とりの給与所得に上限を設けてきました。

私には所得の高い人は、所得税に応じた一定の税金ではなく、累進税率なのか理由が分かりません。税制大綱では、2,500万円以上の所得から安心して税金を重くしていくという流れでしょうか。企業オーナー、不動産オーナー、医師、弁護士などの専門職がターゲットでしょうか?

平成26年度税制改正から富裕層から税金をとるという方向性が、それも相続税の形と高額給与所得者の所得税からとるという方針(増税するということ)がはっきりしてきました。

平成30年度 税制改正大綱の言葉では、「今後も所得両配分機能の回復や税負担の在り方の観点から(平成30年度改正だけではなく)引き続き見直しを継続していく」そうです。

個人と法人とで所得の配分をどうするのか考えましょう。

特に高い所得の不動産オーナーですね。

相続税の増税と言えば、相続税法の規程を利用した意図的な節税(税務当局の観点からは相続税を減らすこと以外には、理由のない行為・租税回避行為)を明確に禁ずる(平成30年4月以降の相続)こととされました。

①居住用の小規模宅地の家なき子特例の不正?利用

②一定規模以上で不動産事業や投資をしていない被相続人による貸付事業用宅地の特例を取得後3年以内から除外する

また、一般社団や一般財団を用いた課税のがれを防止する規定がはいりました。

いきすぎた不動産投資による相続税削減や富裕層の海外不動産投資による所得税節税もなんらかの形で規制される見込みです。

法人税の世界では、相変わらず生産性向上や賃金引き上げへの税負担軽減の特例措置を設けています。

笑 い ば な し

笑い話

美容室に行った時の話。

隣でカットしていた小学生が「もみあげはどうしますか?」と美容師に聞かれたが、

「もみあげ」の意味がわからなかったようで「とりあえず揉んどいて下さい」 と言っていた。

盲腸の患者が手術をする直前に走って逃げました。その患者をつかまえて理由を聞くと、

看護婦さんが、「盲腸は簡単な手術ですから心配しないで頑張ってください。」って言ってたんですよ。と言って泣き出しそうになっていました。

「なんでそう言われて逃げ出してきたんですか」と聞くと、患者はこう答えました。

「だって、手術を担当する先生に言ってたんです!!」

おじいちゃんから囲碁の本が欲しいと言われたので、「アマゾンで買うね」と言ったら

「そんなに遠くまで行かなくていい」って引き留められた。

ドラッグストアで7~8歳ぐらいの女の子が

『10歳若返ります』と謳っている婦人用の化粧品を見て、

お母さんに「これほしいー」と言っていて、お母さんが「死ぬわよ!」と注意していた

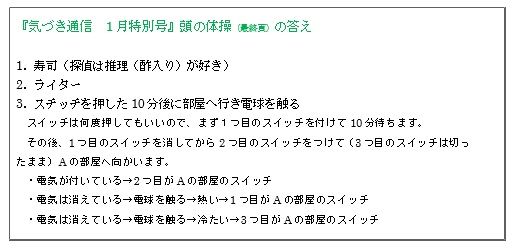

頭の体操

1.寿司、焼肉、メロン。探偵が好きな食べ物はどれでしょうか?

2.火をつけることも字を書くこともできるものって何でしょうか?

3.あなたは古い民家の玄関にいます。家の中にはA、B、Cの3つの部屋があり、それぞれの部屋に付いている電球のスイッチが玄関にあります。

しかし、どれがどの部屋のスイッチか分からず、あなたからそれぞれの部屋の中は見ることが出来ません。Aの部屋に1回行くだけで、Aの部屋のスイッチがどれかを当てるにはどうすればいいでしょう?

もちろん、壁を壊したり他人を頼ったりしてはいけません。

=====================

※相続のご相談なら長公認会計士事務所 まで

HPアドレス http://www.chou-acctg.com

電 話 092-731-4640

=====================